春节探亲访友,小朋友来说最高兴的莫过于收到长辈给的“压岁钱”了。在很多家庭看来,“压岁钱”是小朋友的第一笔专属资金,如今年轻的家长们也越来越重视“压岁钱”的理财。银行存款、理财产品、保险、基金……如何合理利用“压岁钱”为孩子理财呢?节后开工,不少家长就开始为孩子筹划起来了。

业内人士指出,“压岁钱”是长辈对孩子美好的新年祝福,可根据实际情况进行规划。通过科学理财,一方面可以获得稳健收益,另一方面还可从小培养孩子的财商,有助于亲子感情交流。

现场调查:银行保险“压岁钱”理财走俏

“开年就忙到飞起,今天有五六个妈妈来咨询给孩子买年金险。”资深保险代理人谢小姐在朋友圈分享了自己的新年工作感受。她告诉记者,现在年轻家长都很越来越重视孩子的压岁钱的理财,开工一周接待十多位咨询孩子压岁钱买保险的客户。

而在各大银行的柜台,也出现了不少“小孩哥”“小孩姐”在父母陪同下来开户的情况。某商业银行柜员表示,开工第一天上午就接待了四五位带娃开户的家长。而不少银行业开通了儿童专属服务,例如可以用孩子照片定制的专属银行卡等,也成为亲子交流的一种仪式感。

记者走访发现,在压岁钱理财方面,大部分家庭都是求稳健。“不追求高风险产品,毕竟不想小朋友太早接触高风险投资。”家长林小姐表示,她还是希望从小培养儿子稳健理财的习惯。像林小姐这样观念的家长不在少数,因此稳健型的银行中长期存款、风险级别在R1、R2的理财产品在节后受到不少家长的关注。

记者从多家银行理财产品销售平台了解到,近期银行系子公司的理财产品年化收益率较为稳健,不少产品90天期限的理财产品近三个月年化收益率达到3.2%~4%。其中,平安理财多款持有约90天的产品近三个月年化收益率超4%,交银理财、兴银理财部分90天理财产品的近三个月年化收益率更是突破5%。值得关注的是,上述产品均为净值型产品,年化收益率会随市场波动有所变化。

对于不愿承担风险的家庭来说,年金分红险、增额终身寿险也成为压岁钱理财的热门选择。“传统年金险和增额终身寿险的保证收益写入合同,分红部分属于浮动收益,但至少不会亏损。”一位计划给孩子投保年金险作为教育金的家长表示。此外,小金粒、金条等黄金产品也受到不少家庭的青睐。

专家支招:数额较大可按 “541原则”分散投资

李女士去年喜得千金,今年是第一次带孩子回老家过年。由于是初次和老家的长辈见面,长辈们给的压岁钱也数额较大。从年三十到现在,孩子已经收到两万多元压岁钱了。作为新手爸妈,李女士表示不会占用孩子的压岁钱,希望有较好的理财方案,以后给孩子专用。

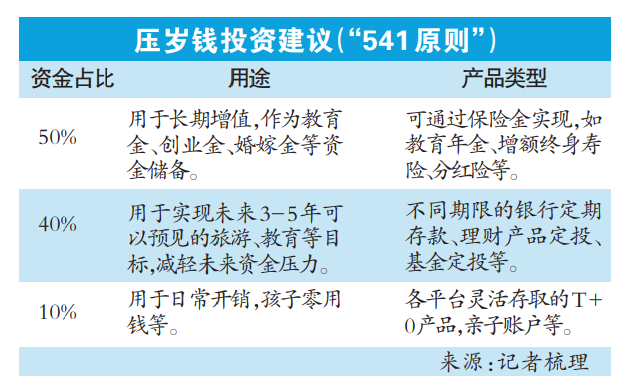

慧择保险经纪相关负责人介绍,对于压岁钱等特定的一笔资金,可以按照“541原则”进行管理:50%用于长期增值,相当于提前给孩子养“金鹅”;40%用来实现未来3-5年可预见的旅游、教育等目标,减轻未来资金压力;10%用于日常开销,即短期消费。

工商银行广州分行相关负责人表示,“父母可以通过不同期限的专属定期存款,最好短期、中期的压岁钱资金规划。”而对于孩子教育金、创业金、婚嫁金等长期规划,则可以通过保险金的方式进行定制配置,从而获得长期稳定的收益。

压岁钱要保证的是“透明度”,可以经常给孩子看看资金账户,也是间接告诉孩子,“爸妈真的有好好帮你管钱哦。”慧择保险经纪相关负责人建议道。

在金融产品的选择方面,业内人士表示,中短期规划部分,可以使用少儿专属定期存款、理财产品定投等方式进行规划,如工银压岁金、宝贝存钱罐等。对于50%用于长期规划增值的部分,银行保险业人士都建议通过保险金来提前规划,实现安全、稳健、持续增值。例如教育年金、增额终身寿险以及分红险等。

业内人士指出,保单利益直接写进合同,可以选定在孩子升学的时候把钱拿出来使用,相当于家庭的“长期小金库”。

理财TIPS:理财也别忘了做好基础保障

压岁钱理财,安全、稳健十分重要,银行定期存款、理财产品定投、分红年金险、增额寿险等可以根据资金情况进行配置。基金产品可以通过定投的方式分散风险投资,但一般不建议用压岁钱进行股票投资。

保险业内人士同时提醒,父母为孩子进行财富规划,也需要将风险考虑进去。“对于普通家庭来说,最担心的就是重病。除了治病就医的大笔支出,还有家长照看孩子的误工费用、后续的康复费用等。”因此,业内人士也建议家长为孩子配置一些健康险保障,如儿童医疗险、重疾险等。“从几百元到几千元不等,需要根据家庭情况进行参考配置,建议家长找专业顾问咨询再做决定。”

文/广州日报·新花城记者 赵冬芹

表/广州日报·新花城记者 赵冬芹

广州日报·新花城编辑:钱佳芸

“最近又有一批好产品要调整了”“先拥有,再见证,不要以为3%一直等你”……近期,不少保险营销人员的朋友圈和自媒体常常见到类似的营销文案。

今年一季度,随着利率下行,储蓄型保险尤其是增额寿险再次受到投资者关注。记者调查发现,近期关于储蓄险“炒停售”的现象又有抬头的趋势,变相“催促”投资者购买产品。日前,监管部门也发布了合理选购增额终身寿险产品的风险提示,揭秘相关产品的投资误区。

近期数十款保险产品下架或调整

2023年以来,银行利率多次调整下行,以增额寿险为代表的储蓄型保险产品的市场需求持续升温。无论是去年上半年的预定利率3.5%的产品,还是下半年调整后的预定利率3.0%的产品,增额寿险都是近期投资者关注的热点。“最近朋友圈的保险销售又在说几款收益不错的终身寿险要下架,让我赶紧做决定。”市民陈小姐告诉记者,近期收到了一笔10万元的项目奖励,考虑进行中短期投资。

记者从多个保险经纪公司渠道了解到,今年年初开始,就有不少储蓄型产品下架调整,其中不乏一些“网红”产品已经下架,如一生中意终身寿险、增多多5号增额终身寿等,都已经于2月29日下架,还有部分产品将于3月中下旬停售。有资深保险经纪人告诉记者,本次产品线下架与去年年中预定利率下调的产品停售不同,本次主要是保险经代渠道“报行合一”(指保险公司报备的附加费用率要与实际费用率一致)的监管要求。“因为很多公司都在调整产品,但时间进度不一样,所以让客户感官上觉得‘又在炒作’。”

据悉,在去年银保渠道报行合一取得明显成效后,经代渠道也将迎来“报行合一”。有业内消息称,3月底,或将在经代渠道全面实行报行合一。据业内不完全统计,已有数十家险企,近50款产品进行停止录单或者费率调整。

中短期退保或有较大经济损失

“先拥有,再见证,不要以为3%一直等你……”38岁的陈小姐向记者展示了一份保险代理人提供的增额寿险的宣传资料。资料显示,选择10万元保费趸交方案,该款增额终身寿险在第7个保单年度的现金价值为109099元,实现所谓的“回本”,且有小小收益。陈小姐70岁时,该款增额寿险的现金价值为201619元,实现“翻倍”。此时利益测算显示,单利为3.2%。

不过,记者发现,这看似“诱人”的单利3%以上,并不是一开始就能获得的。在第1-6个保单年度,该份保险的现金价值均低于已缴保费10万元。这也意味着,前6年,一旦陈小姐有急事需要用钱,想通过退保的形式拿回现金价值,将会有一定的经济损失。例如,第5个保单年度陈小姐办理退保,则只能拿回现金价值59007元,伴有较大经济损失。

业内人士表示,“增额终身寿险适合长期保障,不适合中短期投资。”

揭秘增额寿险购买三大误区

针对近年来增额终身寿险的市场现状,日前,国家金融监督管理总局厦门监管局也发布了《关于合理选购增额终身寿险产品的风险提示》。监管部门称,增额终身寿险虽具有收益稳定、终身增值等优势,但若不了解产品特点贸然跟风购买,极易引发后续矛盾纠纷,并揭秘了三大购买误区。

误区一:混同保额增长率和投资收益率

监管部门表示,“固定3.5%复利持续增值”是增额终身寿险常见宣传用语,需注意“复利3.5%”中的“3.5%”不是投资收益率,而是保额的增长率,勿将保额增长率直接理解为投资保证收益率。“基本保险金额增长率主要用于身故时的保障金额计算,投保前需做好长期保障规划。”

误区二:模糊加保或减保政策

“可锁定预定利率,且可灵活取现”是增额终身寿险产品特点之一,即投保后可以随时追加或减少产品保额,消费者需注意“减保”即是对保单进行部分退保处理,减保的同时可能伴有经济损失。

此外,增额终身寿险加减保额一般都有限制条件,例如合同会约定每次增加或减少的基本保险金额不得超过合同订立时保险单载明的基本保险金额的一定比例、同一保单年度内增加或减少保险金额的次数等,消费者需认真阅读保险合同中关于加减保额的相关规定。

误区三:与理财产品或银行存款简单对比

增额终身寿险产品的主要功能是提供身故或全残保障,不能与银行理财产品或存款进行简单对比,而忽略其保险保障功能。简单与银行理财等金融产品对比具有片面性,将影响消费者的购买判断。

文/广州日报新花城记者:赵冬芹

广州日报新花城编辑:龙嘉丽

近日有消息称,人身险产品预定利率将再度“降档”。其中,传统型人身险产品的预定利率或将从3%下调至2.5%,这距离预定利率3.5%下调至3.0%还不足1年。

虽然储蓄险产品收益有所下降,但“保底+浮动收益”模式的新型储蓄险产品仍然受到消费者青睐。例如分红型产品在“2.5%+X”的机制下,预期内部回报率IRR可超过3.5%。需要提醒的是,分红型产品的红利部分是不保证的,消费者需要根据保障需求和投资偏好综合进行选择。

分红险,是保险公司将可分配盈余按一定的比例,以现金红利或增值红利的方式分配给客户的一种人寿保险。其产品形式包括增额寿险+分红、年金险+分红以及两全险+分红等。

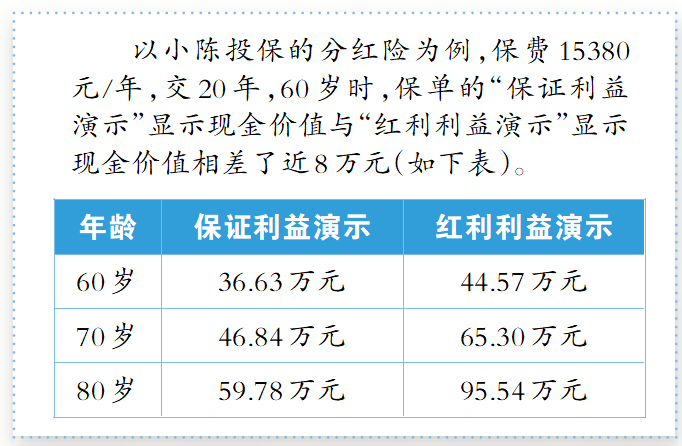

“虽然分红险的保底收益比传统增额寿险低,但它有浮动收益空间。”稳健型投资者小陈买了一款分红型的增额寿险。慧择保险经纪储蓄险产品负责人叶鹏程表示,分红类保险下有2.5%复利确定保底现金价值写入合同,有保险公司投资收益最低70%比例的刚性约束分红,在“2.5%+X”机制下,预期内部回报率IRR可超过3.5%,是比较理想的储蓄型产品。

业内人士指出,投资收益较好的公司,保单的长远收益率较可观。消费者可在公司官网查询到分红型保险的分红实现率:分红实现率等于100%,说明实际派发红利与演示红利一致;低于100%说明实际红利低于演示红利。

文/广州日报新花城记者:赵冬芹

表/广州日报新花城记者:赵冬芹

广州日报新花城编辑:李光曼